미국에서 부동산 임대사업을 운영하고 계신다면, LLC(Limited Liability Company) 형태로의 전환을 검토해 보실 수 있습니다.. LLC는 단순히 법적 책임을 제한하는 역할에 그치지 않고, 다양한 세금 혜택과 관리 효율성을 제공합니다. 이번 칼럼에서는 임대사업을 LLC로 운영할 때 누리실 수 있는 주요 장점들을 소개해 드리겠습니다.

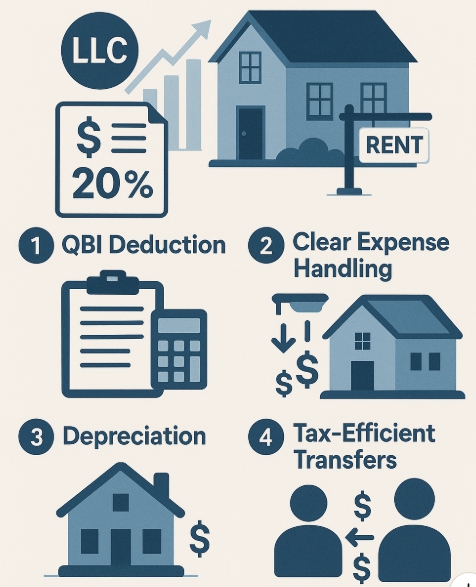

1️. QBI 20% 추가공제 – Section 199A의 혜택

LLC를 통해 임대사업을 하게되면, Qualified Business Income(QBI) 공제를 적용받을 수 있습니다. QBI는 사업소득의 최대 20%까지 추가로 소득공제를 받을 수 있는 제도입니다. 예를 들어, 연간 임대소득이 $100,000이라면 최대 $20,000까지 QBI공제받으실 수 있습니다. 이는 임대사업자에게 매우 큰 절세 효과를 가져오는 제도입니다.

2️. 명확한 비용 처리 – 세무 투명성과 관리 효율

LLC 형태로 임대사업을 운영하시면 관련된 각종 비용을 명확하게 구분하여 공제받으실 수 있습니다. 관리비용, 수리비, 감가상각비, 출장비, 차량비, 회계 및 법률비용 등 대부분의 경비가 세금공제 대상이 됩니다. 별도의 LLC 회계장부를 유지하시면 세무감사(Audit) 시에도 보다 명확하고 신뢰성 있는 자료를 제시하실 수 있습니다.

대표적인 공제 항목으로는

- 부동산 관리비 및 유지보수비

- 부동산세 및 보험료

- LLC 유지비용(주정부 Annual Fee)

- 전문가 수수료(CPA, 변호사 등)

3️. 감가상각(Depreciation)을 통한 지속적인 절세

3️. 감가상각(Depreciation)을 통한 지속적인 절세

임대업의 경우, 건물 매입가를 감가상각비로 매년 비용 처리하실 수 있습니다. 주거용 부동산은 27.5년, 상업용 부동산은 39년에 걸쳐 감가상각이 가능하며, 이를 통해 매년 과세소득을 줄이실 수 있습니다. 이는 실제 현금 지출이 없는 대표적인 절세 수단입니다.

4️. 세금 효율적인 자산 이전 및 상속

LLC는 지분(ownership interest) 단위로 소유권을 이전할 수 있어 부동산 자체 명의를 직접 이전할 때보다 세금 리스크가 낮습니다. 이를 활용하시면 가족에게 지분을 단계적으로 증여하여 상속 및 증여세를 효율적으로 관리하실 수 있습니다. 예를 들어, 매년 연간 증여세 면제 한도($19,000, 2025년 기준) 내에서 자녀에게 LLC 지분을 조금씩 이전하실 수 있습니다.

LLC는 임대사업자에게 세무 혜택, 자산보호, 상속 계획의 세 가지 측면에서 모두 유리한 사업 구조입니다. 특히 소득이 높으시거나, 여러 채의 임대 부동산을 보유하고 계신 경우에는 LLC 전환을 통한 절세 전략을 적극적으로 검토해 보시길 권해드립니다. 다만, 주별 세법과 보고 요건이 다를 수 있으므로 반드시 세무 전문가(CPA)와 상담 후 구조를 설계하시는 것이 바람직합니다.

Peter M. Sohn, CPA

3435 Wilshire Blvd. Suite 3005

Los Angeles, CA 90010

Office) 213-487-3690